Alles over de Letter of Credit (L/C)

Bent u op zoek naar meer zekerheid voor uw internationale zendingen en de bijbehorende betalingen? Of wilt u duidelijke afspraken vastleggen over specifieke risico’s die kunnen ontstaan bij transacties naar het buitenland? Of streeft u naar een waterdichte garantie van betaling voor uw geleverde goederen of diensten?

In al deze gevallen is de Letter of Credit (afgekort L/C) een internationaal betaalmiddel dat uw zakelijke transacties kan versterken en uw zekerheid kan vergroten. Wij kunnen nagenoeg alle handelingen met betrekking tot een Letter of Credit uit handen nemen. Beperk uw risico’s en focus u op de zaken waarmee u zich echt wilt bezig houden.

Marloes Wittebroek,

eigenaar Elceco

Letter of Credit betekenis

Wat betekent de term ‘Letter of Credit’? Een Letter of Credit, ook wel L/C, documentair krediet of accreditief genoemd is een financieel instrument dat wordt gebruikt in internationale handelstransacties.

Een Letter of Credit fungeert als een garantie van betaling tussen de koper en de verkoper, waarbij de betalingsverplichtingen van de koper worden gefaciliteerd door een bank. In wezen komt het erop neer dat de bank van de koper zich ertoe verbindt om de verkoper te betalen, op voorwaarde dat deze laatste voldoet aan de vooraf bepaalde voorwaarden en documentatie zoals gespecificeerd in de Letter of Credit.

Het doel

Wat is het doel van een Letter of Credit?

- Voor de verkopende partij: het verlagen van betalingsrisico. Door te voldoen aan de vastgestelde kredietvoorwaarden verkrijgt de verkoper zekerheid van betaling van een bank. Het confirmeren van het L/C door de adviserende bank van de verkoper zal deze zekerheid verder versterken;

- Voor de kopende partij: het verlagen van het risico op leveringsproblemen. Door de specificatie van relevante documenten in het L/C kan de koper aantonen dat de verkoper daadwerkelijk levert conform de overeenkomst.

De verschillende soorten

Welke soorten Letters of Credit gebruiken wij?

-

Het “reguliere” L/C: dit documentaire L/C is de meest gebruikelijke soort die we zien;

-

Overdraagbaar L/C: het gebruik van deze variant biedt de begunstigde van het L/C de mogelijkheid om een tweede begunstigde toe te voegen;

-

Back-to-back L/C: hierbij is sprake van twee L/C’s die samen worden gebruikt om een (handels)transactie te financieren;

-

Standby L/C: deze heeft veel weg van de zekerheidsstelling zoals benut in een bankgarantie.

“Elceco is een zeer klantgericht bedrijf dat meebeweegt met de behoeften en interne processen van haar klanten.

Zij hebben een uitstekende, praktische kennis van L/C’s over de hele wereld. Voor ons hebben zij een belangrijke bijdrage geleverd aan de succesvolle risicobeheersing van onze export naar Afrika.”

Komatsu over de samenwerking met Elceco

Het gebruik

Wanneer gebruik je een Letter of Credit? Een Letter of Credit kan dienen als een waardevol instrument in de internationale handel en kan in verschillende situaties worden gebruikt. Hieronder een opsomming van situaties waarin het gebruik van een Letter of Credit mogelijk is:

- Bij internationale handelstransacties: bij het kopen en verkopen van goederen over landsgrenzen heen, biedt een Letter of Credit zekerheid aan zowel de koper als de verkoper;

- Het verkleinen van risico’s: wanneer er specifieke risico’s verbonden zijn aan een transactie, zoals politieke instabiliteit, onzekerheden in de betalingsgeschiedenis van een koper, of andere factoren die de normale uitvoering van een transactie kunnen beïnvloeden;

- In geval van nieuwe handelspartners: bij het aangaan van transacties met nieuwe handelspartners, waarbij het opbouwen van vertrouwen nog in ontwikkeling is. Een Letter of Credit kan een vertrouwensbasis bieden voor beide partijen;

- In geval van grote bestellingen of op maat gemaakt producten: bij grote bestellingen of op maat gemaakte producten waarbij de verkoper extra zekerheid wil dat de betaling plaatsvindt, zelfs als er zich onvoorziene problemen voordoen;

- Wanneer vooruitbetalingen wordt vereist: in gevallen waarin de verkoper vooruitbetaling vereist, kan een Letter of Credit de koper beschermen door ervoor te zorgen dat de betaling plaatsvindt zodra de overeengekomen voorwaarden zijn vervuld;

- Bij complexe transactiestructuren: bij complexe transactiestructuren waarbij duidelijke en gedetailleerde betalingsvoorwaarden noodzakelijk zijn, kan een Letter of Credit als een juridisch bindend document fungeren. Denk hierbij aan gefaseerde levering van diensten en gefaseerde betalingen;

- Voor exportfinanciering: bij het verkrijgen van financiering voor exporttransacties, waarbij de Letter of Credit als een waarborg kan dienen voor de financierende instelling;

- Strikte leverings- of prestatievoorwaarden: wanneer strikte naleving van leverings- of prestatievoorwaarden essentieel is voor een succesvolle transactie, kan een Letter of Credit deze voorwaarden afdwingen.

In al deze gevallen biedt een Letter of Credit een gestructureerde en betrouwbare methode om de belangen van zowel de koper als de verkoper te waarborgen en de risico’s in internationale handelstransacties te verminderen.

De voordelen

De voordelen van een Letter of Credit zijn divers en hebben betrekking op zowel de koper als de verkoper in internationale handelstransacties. Hier is een opsomming van de belangrijkste voordelen:

- Meer zekerheid over de betaling: een L/C verhoogt de betalingszekerheid voor de verkoper, aangezien de bank van de koper de verplichting heeft te betalen zodra aan de voorwaarden is voldaan;

- Minder risico: een L/C minimaliseert risico’s door de betaling te koppelen aan specifieke voorwaarden, zoals de juiste documentatie, levering van goederen, of het voldoen aan andere overeengekomen criteria;

- Versterkt het vertrouwen internationaal: een L/C versterkt het vertrouwen tussen koper en verkoper, vooral bij transacties met nieuwe of onbekende handelspartners, door een betrouwbare betalingsgarantie te bieden;

- Meer onafhankelijkheid van kredietwaardigheid: een L/C maakt transacties mogelijk, zelfs wanneer de kredietwaardigheid van de koper een zorgpunt is, omdat de betaling wordt gegarandeerd door de bank;

- Verzekert naleving van de voorwaarden: een L/C verzekert strikte naleving van overeengekomen voorwaarden, aangezien de betaling afhankelijk is van het correct indienen van specifieke documentatie;

- Meer financiële flexibiliteit: een L/C biedt financiële flexibiliteit aan de verkoper, omdat de Letter of Credit kan dienen als een bron van financiering door als onderpand te worden gebruikt bij een bank;

- Geschikt voor complexe transacties: een L/C is geschikt voor complexe transactiestructuren waarbij gedetailleerde betalingsvoorwaarden en fasen vereist zijn;

- Bescherming tegen valutarisico’s: een L/C beschermt tegen valutarisico’s, omdat de betaling in de valuta van de Letter of Credit wordt gedaan, waardoor de verkoper wordt gevrijwaard van schommelingen in wisselkoersen;

- Kan dienen als voorfinanciering: een L/C kan dienen als een vorm van voorfinanciering voor de verkoper, waardoor deze over liquide middelen kan beschikken voordat de goederen of diensten zijn geleverd;

- Het vergroot het vertrouwen: een L/C biedt een zekere mate van vertrouwelijkheid, aangezien de communicatie en documentatie tussen de banken en de partijen bij de transactie vaak vertrouwelijk worden behandeld.

Samengevat biedt een Letter of Credit een gestructureerde en betrouwbare aanpak om de uitdagingen in internationale handel aan te gaan, terwijl het de belangen van zowel koper als verkoper beschermt.

“Berg Hortimotive gebruikt LC’s als internationaal betaalmechanisme en Elceco biedt hierbij enorm goede hulp. Het team deelt hun expertise met ons via korte lijnen. Geen vraag is te gek, overal krijg je snel antwoord op. Wij zijn erg blij met deze service!”

Berg Hortimotive over de samenwerking met Elceco

De nadelen:

Hoewel Letters of Credit (L/C) veel voordelen bieden in termen van betalingszekerheid en risicobeheer, zijn er ook enkele nadelen verbonden aan het gebruik ervan:

- Complexiteit en administratieve last: het opstellen en verwerken van de vereiste documentatie voor een Letter of Credit kan complex zijn en leiden tot een aanzienlijke administratieve last voor zowel koper als verkoper. Wij als Letter of Credit specialist kunnen u daar bij helpen. Lees meer over ons of lees wat klanten over ons zeggen;

- Documenten in een Letter of Credit kunnen fouten bevatten:

- Slordigheden: zoals typefouten bij het opmaken van documenten;

- Onduidelijkheden: zoals het niet begrijpen van de vereisten van het L/C;

- Onkunde: zoals het niet kunnen voldoen aan de gestelde vereisten/dat de verkoper niet helemaal begrijpt wat het L/C vereist of dat hij niet kan voldoen aan de in het L/C gestelde voorwaarden;

- Miscommunicatie: door onjuiste of onvolledige instructies aan derden.

- Bijkomende kosten: het gebruik van Letters of Credit brengt met name bij de banken kosten met zich mee, waaronder uitgiftekosten, documentaire kosten en eventuele wijzigingskosten;

- Mogelijke vertragingen: het proces van documentverificatie en goedkeuring kan leiden tot vertragingen in de betaling, vooral als er problemen of inconsistenties zijn met de ingediende documentatie;

- Beperkte flexibiliteit: Letters of Credit kunnen inflexibel zijn, vooral als er behoefte is aan wijzigingen in de transactievoorwaarden. Het aanbrengen van wijzigingen brengt extra kosten met zich mee en de procedure vertragen;

- Kredietrisico van de bank: als de Letter of Credit niet wordt bevestigd, blijft de betaling afhankelijk van de kredietwaardigheid van de bank van de koper. Dit brengt een zeker kredietrisico met zich mee;

- Geen garantie op kwaliteit: een Letter of Credit is voornamelijk gericht op de financiële aspecten van de transactie en biedt geen garantie voor de kwaliteit van de geleverde goederen of diensten. Om dit om te buigen naar een voordeel kun je een inspectie-/kwaliteitscertificaat op laten nemen in de documentatie zodat een externe geautoriseerde partij de kwaliteit inspecteert.

Deze ‘nadelen’ kunnen we ombuigen naar ‘voordelen’ zodra je als verkoper zorgt dat je deze zaken beheerst of uitbesteed en kosten en te nemen acties tijdig inzichtelijk hebt.

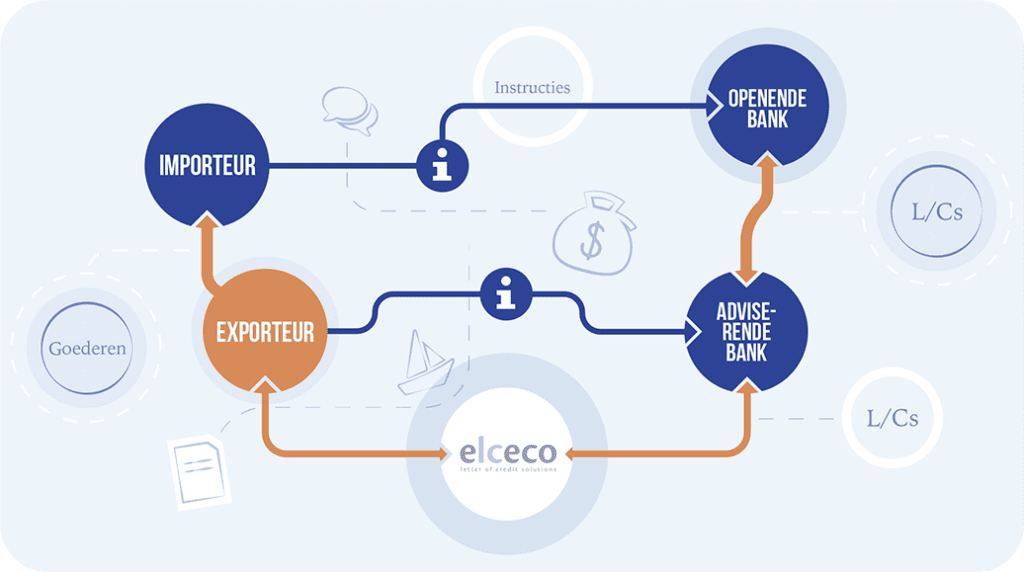

De betrokken partijen

De volgende partijen zijn betrokken bij een Letter of Credit:

- De importeur (als koper): deze is voornamelijk gevestigd in regio’s zoals het Midden-Oosten, Verre Oosten en Afrika. De koper is de initiatiefnemer van het L/C-proces door naar zijn bank te gaan met het verzoek om een L/C te openen. De koper gaat de verplichting aan om het geld van de transactie vast te laten zetten bij zijn bank, zodat dit ter beschikking staat van de verkoper;

- De exporteur (als verkoper): de exporteur dient samen met de koper tot een voor beide partijen werkbaar L/C te komen. Dit is veelal een korte samenvatting van het verkoopcontract waarin de belangrijkste punten worden benoemd die uitgevoerd moeten worden door verkopende en/of kopende partij, afhankelijk van de L/C. Regelmatig stemmen koper en verkoper samen al een concept L/C af voordat de koper hiermee naar zijn bank gaat. Hiermee besparen beide partijen vaak veel tijd en geld voorafgaand aan het L/C-proces bij de banken en komen mogelijke issues tijdig naar voren;

- De openende bank (namens de importeur): dit is de bank van de koper en het woord zegt in feite al wat de strekking is. Zij openen een L/C ten gunste van de verkopende partij, de exporteur. Daarbij blokkeren zij het bedrag van de transactie van de kopende partij. Zij sturen via SWIFT bericht naar de bank van de verkopende partij om het proces naar de volgende stap te brengen;

- De adviserende bank (namens de exporteur): dit is de bank van de verkoper. Zij ontvangen het SWIFT bericht van de openende bank en bekijken het L/C vanuit het financiële oogpunt. Zij informeren de verkoper door hen de L/C te sturen, samen met een voorbrief waarin zij extra aspecten weergeven die betrekking hebben op mogelijkheden of eventuele risico’s van deze transacties. Denk hierbij bijvoorbeeld aan sanctiebeleid en witwassen;

- Wij, Elceco, als externe dienstverlener: wij kunnen onze klanten nagenoeg alle Letter of Credit gerelateerde werkzaamheden uit handen nemen. Denk onder andere aan het opmaken van documenten, het afstemmen met derde partijen, de technische controle en opvolging van documenten en eventueel legaliseren ervan.

“Meteor Systems maakt al enige jaren naar volle tevredenheid gebruik van de diensten van Elceco.

Elceco denkt mee, geeft goed advies en is erg toegankelijk. Wie je ook belt, altijd service gericht en een snelle adequate aanpak. Wij kunnen Elceco aanbevelen aan bedrijven die met LC’s te maken hebben.”

Meteor Systems over de samenwerking met Elceco

De inhoud

Wat staat er in een Letter of Credit? In een Letter of Credit staat duidelijk vermeld welk product door wie wanneer wordt geleverd en op welke wijze het transport plaatsvindt. Daarnaast staat ook beschreven wie welke verantwoordelijkheden draagt.

Documenten

Welke documenten zijn onderdeel van de Letter of Credit? Een aantal voorbeelden van documenten die onderdeel kunnen zijn van de Letter of Credit:

- Een factuur;

- Een paklijst;

- Vervoersdocument (Bill of Lading / Air Waybill);

- Een Certificaat van Oorsprong;

- Een verzekeringscertificaat;

- Een inspectiecertificaat.

De afhandeling

De afhandeling van een Letter of Credit omvat verschillende stappen en de betrokken partijen zijn onder meer de koper, de verkoper, de openende bank (namens de koper), de adviserende bank (namens de exporteur) en soms de confirmerende bank (optioneel). Onderstaand benoemd de algemene stappen bij de afhandeling van een Letter of Credit:

- Stap 1: de importeur gaat naar zijn bank om een Letter of Credit te laten openen ten gunste van de exporteur;

- Stap 2: de bank van de importeur zet onder specifieke voorwaarden een L/C-bedrag (krediet-opening) vast;

- Stap 3: de openende bank stuurt daarna de Letter of Credit naar de adviserende bank. Hierbij maken de banken gebruik van het internationale communicatiemiddel SWIFT;

- Stap 4: de bank van de exporteur controleert de Letter of Credit volgens eigen procedures en CDD. Bij akkoord stuurt hij deze met een advies brief naar de exporteur;

- Stap 5: de documenten moeten voldoen aan de LC voorwaarden om een onherroepelijke verbintenis tot betaling te krijgen;

- Stap 6: als aan de voorwaarden is voldaan en akkoord bevonden is door de bank(en), vindt de betaling plaats.

Infographic

Onderstaand is de afhandeling van een Letter of Credit weergegeven in een infographic:

De kosten

Wat kost een Letter of Credit? De kosten van een Letter of Credit zijn afhankelijk van de volgende factoren:

- Het risico van de openende bank;

- Het risico van het land waar naar toe wordt geëxporteerd;

- Het bedrag van de Letter of Credit zelf;

- De doorlooptijd van de Letter of Credit.

De geschiedenis

De geschiedenis van het gebruik van Letters of Credit is groot en wordt gekenmerkt door de ruime mogelijkheden die voortvloeien uit internationaal erkende regels en procedures.

De International Chamber of Commerce (ICC) speelde een pioniersrol door in de vroege jaren 30 de eerste regelgeving vast te stellen en deze samen te voegen in de eerste Uniform Customs and Practice for Documentary Credits (UCP). Door dit initiatief creëerden commerciële banken een vrijwillig kader om deze regels wereldwijd toe te passen in transacties.

In de vroege jaren 70 werd SWIFT (Society for Worldwide Interbank Financial Telecommunication) opgericht, waardoor financiële instellingen elektronisch gegevens konden uitwisselen en de beheersbaarheid van kosten verbeterden. Dit internationale communicatiesysteem tussen financiële instellingen bood een efficiënte manier om transacties te faciliteren en bij te dragen aan de verdere ontwikkeling van internationale handelspraktijken.

De rode draad door de jaren heen is consistent gebleven: internationaal zakendoen waarbij ten minste vier partijen betrokken zijn, waaronder de koper, verkoper, openende bank en adviserende bank. Veranderingen zijn vooral zichtbaar in de ontvangst van Letters of Credit (L/C) en de verwerking en presentatie van bijbehorende documenten. In het begin werden deze fysiek verzonden, of via telex, tegenwoordig gebeurt dit per e-mail, via geïntegreerde systemen met de bank, en soms nog steeds op de klassieke manier per post.

Dankzij de digitalisering verloopt wereldwijde communicatie steeds sneller en efficiënter, waardoor processen sneller kunnen verlopen dan voorheen. Kopers en verkopers kunnen nu snel schakelen via e-mail of telefoon, waardoor de dynamiek in internationale transacties aanzienlijk is toegenomen.

Contact met ons

Heeft u een vraag over ons werk of wilt u meer informatie over Letters of Credit? Vul dan het contactformulier in. Of neem contact met ons op via de onderstaande gegevens.

Wij vinden het belangrijk om goed bereikbaar te zijn. Heeft u een vraag of twijfelt u ergens over? Of wilt u gewoon even sparren? Neem gerust telefonisch contact met ons op.

Telefoon: +31 (0)413 353 131

E-mail: info@elceco.com

Doorgaans reageren wij binnen twee werkdagen.

Adres:

Hoogstraat 5

5462 CW Veghel

Nederland

Openingstijden:

Maandag t/m vrijdag van 08.30 t/m 17.00 uur.

Zaterdag en zondag gesloten.

Afspraak maken?

Heeft u een vraag over het afhandelen van Letters of Credit? Of wilt u weten waarmee wij u kunnen helpen? Neem gerust contact met ons op door het onderstaande contactformulier in te vullen. Doorgaans reageren wij binnen twee werkdagen.